こんにちは、【海外銀行口座で金利生活】のSHUN(@ kaigaikinri )です

高金利(6〜13%) × 低物価(日本の2分の1ほど)の 海外銀行口座で定期預金を作り、その金利だけで 海外のベストシーズンを渡り歩く計画を立てて去年から検証中です。

2020年に向けた「海外でアーリーリタイヤ生活」は

コロナの影響で一旦ストップ中ですが、その分

今は国内を飛び回っています。

7月は沖縄、伊豆

8月は北陸、北海道

9月は静岡、岐阜

10月は三重、鹿児島

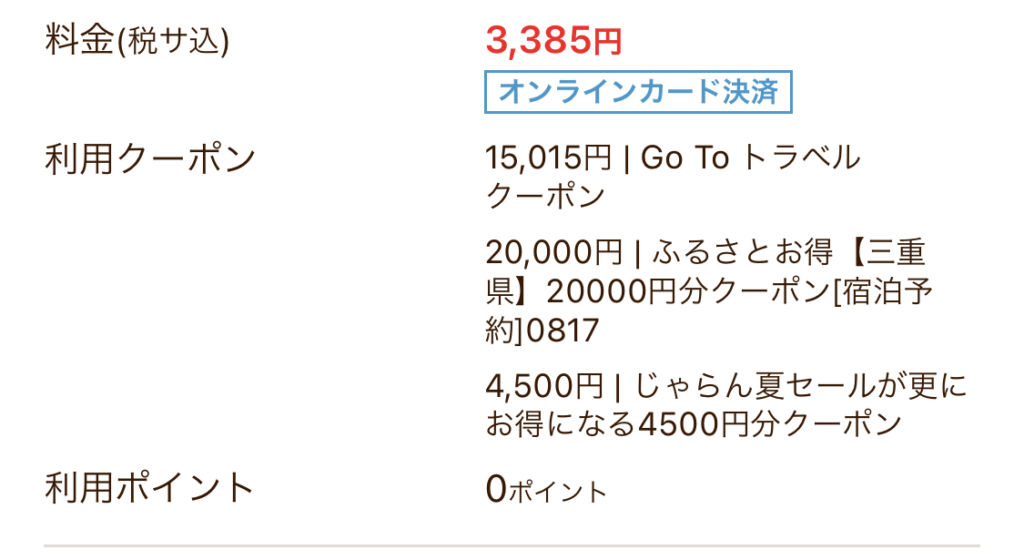

と言ってもそれほどコストがかかっているわけではなく

もう皆さんご存知かもしれませんが

GO TOキャンペーンと自治体が発行するクーポンを併用すれば

あり得ない金額で旅行できてしまいます。

「豊かに生きる」法則の1つは「(良い意味で)長いものに巻かれろ」

と考えている私は

国が力を入れる政策にはできるだけ乗っかるようにしています。

投資で言えば「NISA(ニーサ)」や「iDeCo(イデコ)」が

そうですね。

その制度ができるにあたっての国の意図を考えると明確です。

NISA(ニーサ)

「貯金してても日本経済は発展しないから、投資に回してくださいね」

iDeCo(イデコ)

「少子高齢化で年金もこれから大変になるから老後は自分でなんとかして」

というメッセージです。

で、特にNISAはスタートしてからもう何年も経つのに

いまだに「言葉は聞いたことあるけど知らない」人が多いというのは

国の告知がうまくいってないんじゃなくて、単にアンテナが低すぎます。

どちらの制度も一長一短あるにせよ、

うまく活用すればとても有益な制度なんですが

「とりあえずやってみて、自分に合わなければやめる」

というステップを経ずに

時間がないからやらない

よくわからないからやらない

面倒だから、怖いから、お金がないから、、、

というのは機会損失だと思ってしまいます。

もちろん世の中には変な投資もあって

とりあえずやってみた結果、大損するというのも

何度も経験した上で、

国が力を入れている制度には乗っかるべき

という結論です。

話しがそれました。

国が今、何をして欲しいかと言うと

GO TOトラベルに見られる「旅行」と

GO TOイートに見られる「外食」です。

日本のコロナが深刻だった4月〜7月の経済落ち込みが

あまりにひどくて、

「とにかく今は経済を優先させるために動いてください」

ということですね。

(もちろん、コロナには気をつけながら)

そして私はタイミング的にもよく

どうせ今年は1年の大半を海外で過ごす予定だったから

それなら国内旅行に切り替えよう、という流れでした。

と言っても、

時間的、場所的に制限があるとそんな風に自由に旅できないのは重々承知ですし

今、そうしたいけどできない人を「機会損失」というつもりもありません。

ただ、もし本当に

「旅行しながら仕事がしたい」とか「単に旅だけしたい」と

願っているとしたら、

誰でも意識しさえすればアーリーリタイヤは可能です。

なぜなら私は特別なことをしなくてもそうできたから。

今回はその手順を記していきます。

「アーリーリタイヤ」って何歳?

には個人差がありますが

私の中では40代です。

ただ、これを読む人の中には50代かそれ以上の方も

いるでしょうから、

イメージとしては「アーリーリタイヤする」と決めてから

7年後ぐらいの感覚です。

そしてアーリーリタイヤの定義も決めましょう。

シンプルに

「仕事をしてもしなくても生活ができる状態」

です。

結論から言うと、

「仕事をしなくても良い状態」になったとしても

実際に何も仕事をしなければヒマです。

仕事とはなにもお金に直結することとは限らず、

例えば他人の役に立つとか、環境の役に立つとか

そういったことも含まれます。

私がこのブログを書いている理由もそこにあります。

正直、3,000文字ほどのブログを書くには

最低1時間半はかかりますし、

写真を入れたり体裁を整えて最終的にアップするまでには

3時間近くかかります。

ですが、このブログを通して価値観を共有できる仲間が増えればと思いますし

そこから旅仲間やコンサルにつながれば趣味も仕事もさらに充実すると考えて

そのための時間をとっています。

ですから理想は

「仕事しなくても生活できるけど、好きだから仕事する状態」

でしょうか。

そのことを今から7年前に目標として設定し、

そこから次の3つの手順を実践し

【40代でのアーリーリタイヤ】を実現しました。

1)収入から生活費を引いて残ったほとんどを投資に回す

まず前提、どこかで仕事をひたすらに頑張る時期が最低10年は必要です。

私の場合、それは25歳〜36歳でした。(途中1年はワーホリ)

世の中のアーリーリタイヤや不労所得情報の中には

クリックするだけで高収入とか

放置していれば○年で倍になるとか

いまだに「人生ゲームを楽してあがる」

方法が溢れかえっていますが

決してそれはあり得ません。

ですので、なにもせずアーリーリタイヤできると思って

このブログを検索してくださった方には申し訳ないですが

仕事をひたすらに頑張る時期を最低10年は覚悟してください。

この「ひたすらに」というのがポイントで

仕事を「普通に」頑張る人からすれば

「10年なんて当たり前」だと思いますが

頑張る方向を間違っていると何年経っても

アーリーリタイヤはかないません。

それが、周りを見渡してもほとんどの人が

時間に追われている現状です。

要は、

頑張っているつもりがいつの間にか

慣れや惰性で仕事をしていませんか

ということです。

そうしている限り収入は上がりませんし、

上がったとしても考えなしに日々を過ごすことに

慣れてしまっていて、それをどう活用するかに至りません。

ですので、まず最低10年は

仕事をひたすらに頑張る

ここでいうひたすらにとは

失敗を恐れず

新しいことにチャレンジし

新しいスキルを身につけ

新しい人脈を開拓し続ける

ということです。

そうしているうちに

会社員であっても自営業であっても経営者であっても

あなたの収入はあがるでしょう。

仮に上がらなかったとしても

「どうすれば今よりより良くなるか」を考えるクセがつき、

結果あなたをアーリーリタイヤへと導きます。

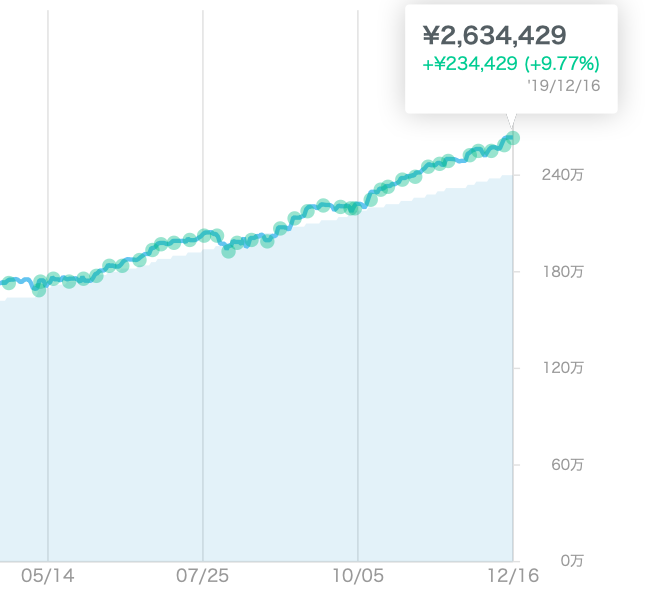

そうして仕事をひたすらに頑張って収入を得たら

最低限必要な生活費を残してあとは投資に回します。

ここでいう投資とは前述した

出元も運用先もわからない変な投資ではなく

大手証券会社やネット証券などを通して普通に買う、

一般的な投資です。

誰でも買える投資信託でも

年利10%近くは安定的に狙えます。

最初のうちは

決してそれ以上の年利は追わないでください。

感覚的に、年利10%を超えたあたりから

リスクが一気に大きくなります。

仮に年利10%であっても、

NISAを活用すれば利益がそのまま手元に残り

それをさらに別のものに投資していけば

さらにそれが新たな年利10%を生み出す

つまり【複利】と【分散】が実現します。

投資信託で簡単に年利10%を狙う方法はこちら

NISA制度を活用しなければ

10%利益が出てもその2割ほどは税金になるため

実質利益は8%になってしまいます。

この差は人生ベースであまりに大きい。

よく「投資している」という話しを人にすると

「お金がないからできない」とか

「お金ができたらしようと思ってる」とかいった

返答が返ってきますが、

投資しないからお金がないんだし

そのままいてもお金ができる日はこない

と、なんとかしてあげたい相手には伝えてあげてます。

あと、投資しない理由のナンバー2は

「万が一、急にお金が必要になった時のために貯金しておきたい」

でしょうか。

それもシンプルに考えればわかるのですが

まずそもそも万が一ってなに?ってことですね。

家を買う、車を買う、結婚する

どれも「急」じゃないですね。

少なくとも半年前にはわかっていると思いますし

半年あれば計画的な行動が可能です。

怪我、病気

私は付き合いでしか保険に入っていませんが

怪我も病気も「高額療養費制度」を使えば自己負担は一定ですし

そもそも、いつなるかわからない怪我や病気のために

「投資時間」という機会を損失するぐらいなら

怪我や病気をしない生活習慣に気をつけて

自信を持って日々を過ごす努力をした方がいいです。

いつ起こるかわからない「万が一」のために失っているのは

投資にとって圧倒的に有利な「時間」という資源ですから。

2)日本でしっかりと短期・中期・長期の資産形成をする

ですからオススメは、

「万が一」のためにすぐに換金できる投資商品も絡めながら

収入の大半を短期・中期・長期にわけて分散投資する

です。

ネット証券で買える投資信託や株は

基本、いつでも売却できますし数営業日で現金化できます。

ただ、当然そのタイミングで下がっていれば損するわけですから

あくまで「万が一」用ですが

何かあった時にはお金にできるという安心感は強いですね。

そして買う際の注意点としては【積立】です。

以前、私は良いなと思う投資信託を一括買いしていました。

積立ってなんかチビチビしてるイメージだったんですね。

そして数年後、その愚かさに気付きました。

良いなと思っていた投資信託は時代の流れとともに

軒並み下落し、含み損を抱える結果となったのです。

一括買いの怖いのは、買った時点より上がっていればプラスだけど

下がっていればマイナス、つまり

「基準値が買った時の価格」でしかないことです。

これに対して積立投資は、毎月決まった金額で買い付けている方法で

高い時も安い時も決まった金額を異なる口数(高い時は少量、安い時は多量)

買えるので長い目で見た時に平均値を取ることができます。

そして、安い時に多量に買った投資信託が少しでも値段を戻した時、

信じられないくらいのパフォーマンスを叩き出してくれます。

そういうわけで、

短期的にはいつでも換金できる、定期的に配当(利息、分配金)が入ってくる

中期的には配当などは入らないが5年〜10年ぐらいで価値があがりそう

長期的には老後まで降ろさないか降ろせないが極めて安定的に運用してくれる

ものを中心に組んでいけばいいでしょう。

長期的な投資で考えた時に有効なのがさっきも述べたiDeCoという国の制度です。

簡単に言うと、

①一定年齢まで引き出せない

②管理手数料がかかるというデメリットはあるが

③掛金は所得から引かれるため税金優遇を受けつつ

④運用益も非課税

というもので収入によっては

③だけでハイパフォーマンスが出せます。

3)海外の銀行口座で定期預金を開設する

2)までできればあとは海外を視野に入れて完了です。

海外だけでも形成できなくはないですが、

日本には日本の良さがあり、

安全面などを考えると頭抜けているので

特に季節の良い春秋や80歳ぐらいになって旅行が大変になってきたら

日本での滞在を長くしようと思っていて

そうなるとやはり日本での資産形成も必須です。

海外の銀行口座で定期預金を開設する

具体的な方法はこちら↓

トルコ編

インドネシア編

ベトナム編

カンボジア編

繰り返しになりますが

もし

「旅行しながら仕事がしたい」とか「単に旅だけしたい」

と願っているとしたら、

誰でも意識しさえすればアーリーリタイヤは可能です。

なぜなら私は特別なことをしなくてもそうできたから。

今回はその手順を記しました。

と言うわけで11月も

山梨、香川、広島、大阪を旅予定です。