こんにちは、【海外銀行口座で金利生活】のSHUN(@ kaigaikinri )です。

高金利(6〜13%) × 低物価(日本の2分の1ほど)の 海外銀行口座で定期預金を作り、その金利だけで 海外のベストシーズンを渡り歩く、セミリタイヤ計画を立てて検証中です。

このブログの主旨は上記のとおり

海外の銀行口座を作って【金利で生活】するというものです。

しかし、ここにきてまさかの停滞模様です💦

毎日、ユーチューブで昼と夜のニュースを欠かさずチェックし

日中も1時間に1度はYahooニュースを更新してるんですが

(どんだけヒマやねん)

今のところ「緊急事態がいつ解除されるか」という議論はなされても

「いつ海外に行き来できるか」の議論は全くされてません。

このままいくと2021年の渡航も危ういのでは、、、

と思い始めました。

準備は終わっていても、渡航できなければ検証できない

というわけで、今回は

いくらあれば日本でも【金利で生活】できるのか

について考えます。

前回、

【ウェルスナビ】の手数料は高い?

で「日本で資産形成できてないうちは海外に重きをおくべきではない」

と書きました。

この「資産形成」をどう捉えるかですが

私は期間に応じた次の3つのパートに分けて考えてます。

1)短期

《時期》

すぐ 〜 3年以内ぐらい

《方法》

投資信託の分配

株式の配当

iDeCo(イデコ)

IPO(新規公開株)

不動産

2)中期

《時期》

3年 〜 5年以内ぐらい

《方法》

NISAを活用した積立

3)長期

《時期》

5年 〜 20年以内ぐらい

《方法》

WealthNavi(ウェルスナビ)

iDeCo(イデコ)

他にも、仮想通貨やマイニング、FXなど

手段はいくつもあるのですが、これらは投機的要素を含むため

除外してあります。

そして【金利で生活】するために必要なパートはどこでしょう?

1)短期

《時期》

すぐ 〜 3年以内ぐらい

ですね。

先の資産形成や老後の不安を取り除くには

中期・長期が大切になってきますが、

金利収入を増やして、金利生活を実現させるには

短期的なキャッシュフロー(お金の流れ)が必要です。

それではこの「短期」について一つずつ見ていきましょう。

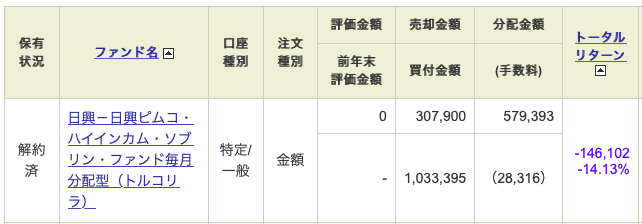

★短期 ー 投資信託の分配

文字通り、「毎月」もしくは「年に数回」

分配金が支払われる投資信託です。

投資信託とは簡単に言えば、

「テーマごとに組まれた投資商品」のことで、

例えば「短期インド債券ファンド(毎月決算型)」だと

インド・ルピー建ての残存期間の短い債券を中心にポートフォリオを構築して

毎月分配金を出しますよ、ということです。

もうしばらく前になりますがこの「毎月分配型の投資信託」が

年配の方を中心に大人気になりました。

毎月お小遣いのように入ってくるのが魅力だったんですね。

当時私もその人気にあやかっていくつかに分散投資しました。

結果的には、長期的に保有していれば分配金である程度まかなえるけど

最終的には損をする可能性も高い

です。

毎月分配の宿命として、「分配金を出すために運用に無理が生じる」んですね。

結果、複利効果を得られず、よほどの成長分野でない限り

ファンドの価値としては下がっていくということになります。

そして分配金も最初いいからとその利回りで計算していると

痛い目を見ることもあります。

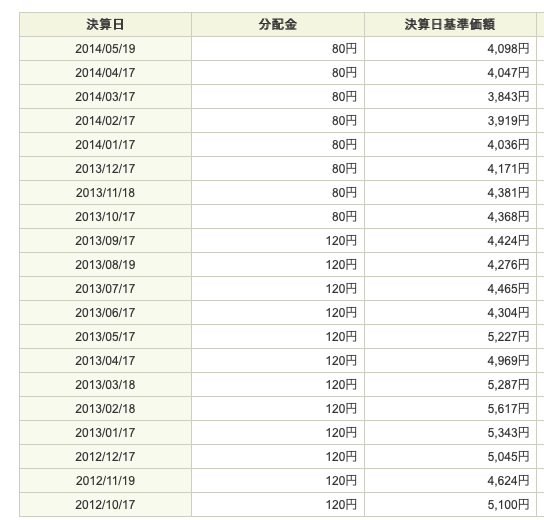

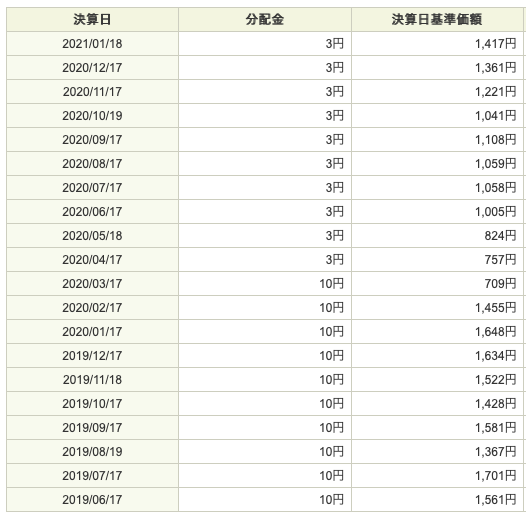

2012年には120円 × 口数だったものが最終的に3円に減り

かつファンドの価値も3分の1ほどになるという

(5,100円→1,400円)

そんなこともあって時代的に今の投資信託の主流は毎月分配型ではなく

分配は年1〜2回、場合によっては無しに抑えて資産を成長させていくものなので

分類的には2)中期に入るでしょうか。

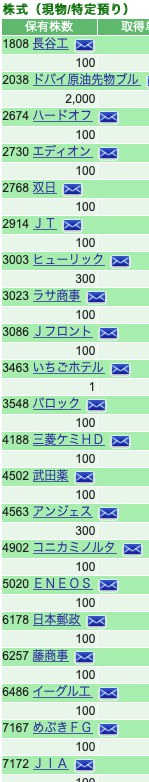

★短期 ー 株式の配当

投資信託よりも無理のない範囲でキャッシュフローを作れるのが

この「配当ありの会社の株を買う」ことです。

投資信託が、投資商品の組み合わせなのに対し、

こちらは「会社に直接投資する」分、わかりやすく

配当の仕組みもシンプルです。

つまり、会社の利益を株主に還元するということ。

ここに資本主義のすごさ、恐ろしさが詰まっていると私は考えます。

上場会社の代表や役員に「会社の存在意義」を尋ねると

ほとんどはこう答えます。

「株主の利益のため」

つまり、商品を買ってくれるお客様でも

会社の売上に貢献してくれる従業員より

「お金を出してくれる株主」優先ということですね。

(もちろん、お客様と従業員がいなければ成立しませんが)

要は100株でも買ってその会社の株主になれば

何もしなくても、その会社の従業員が働いて稼いでくれた売上の

一部がもらえますよ

ということです。

これってすごいことだと思いませんか?

まさに「不労所得(ふろうしょとく)」の極みですね。

そして日本における【金利生活】を考えた時、

この「株式の配当」は見逃せません。

というか、不動産は敷居が高く、

それ以外のものは不確定要素が高いので

ほとんどの人が目指す場所がここになるでしょう。

私がサポートしている人たちにも短期キャッシュフローを作る部分では

これを推しています。

私に関して言えば7、8年前には短期(前述した毎月分配型の投資信託)に

力を入れていましたがここ数年は中期・長期・海外に重点を置いていました。

短期のメリットとしては、

・すぐに金利収入が入ってくるので分かりやすい

・テンションが上がる

・それを再投資に回せる

ですがその分、デメリットとして

・中長期と比べて利率が低い

・利率を高めるとリスクも高まる

・タイミングの影響を受けやすい

などがあります。

株式の配当を見てみると高くて5%ほど

低いと1%を切るものもあります。

平均すると2〜3%でしょうか。

(無配の会社は除く)

配当3%の水準で考えてみましょう。

【金利で生活】するために必要な手取り年収を300万とします。

まずはNISA枠をフルに使って1年間に120万分の株に分散投資します。

(1箇所にボン、はやめてくださいね)

120万 × 3% = 36,000円(年)

この配当に関しては5年間は無税です。

そうすると残り2,964,000円が必要なわけですが

これを20%ほどの税金が引かれる特定(一般)口座で買おうとすると、、、

X × 3% × 80% = 2,964,000円

X = 2,964,000 ÷ 0.03 ÷ 0.8

つまり1億2350万円が必要な計算です💦

逆に言えば計1億2500万ぐらい平均的な配当の株に分散できれば

金利だけで生活できるのですが、それだけあるなら他の選択肢もでるので

現実的ではないですね。

しかし【金利だけで生活】するのは難しいとしても

【金利で生活】をサポートするだけならどうでしょう?

毎年のNISA枠で買える120万ずつの分散株式投資を5年間続けると

投資総額は600万。

全てを持ち続ける前提であれば「5年目は年18万の配当」が入ることになります。

月平均すると1万5,000円ですね。

もうしばらく会社員をやっていないので相場感がわかりませんが、

月1万5,000円昇級するのはこの時代、相当難しいのでは?

NISAは6年目からは課税対象になるのと、

いつまで制度が続くのかまだ未定ですが

税金を引かれても月1万2,000円ほどが残ります。

これに加え、買った時より株価が上がった時に売れば当然その分がプラス

(下がった時だとマイナスになりますが!)

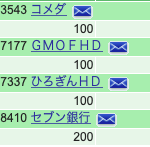

さらに企業によってはおトクな「株主優待」がもらえ

ちょっと幸せな気持ちになります^^

というわけで、このブログの主旨は

海外の銀行口座を作って【金利で生活】する

というものですがしばらく海外に行けそうにないので一旦、

日本で限りなく【金利生活】に近づけるために

配当が高そうな株をピックアップして買っていきました。

株に関する説明が長くなりすぎたので「短期」の他の

iDeCo(イデコ)、IPO(新規公開株)、不動産

はまたの機会にします。

そして最後に、

日本だけで金利で生活するにはいくら必要なのか?

の問いに関しては最低1億強、余裕を見て1億5,000万

ということになります。

(不動産に関しては金利ではない側面が強いので

あくまで株式の配当をベースとする)

しかし、ここに私の提案する【海外金利】の考えを加えることで

海外金利生活・・・8ヶ月

日本金利生活・・・4ヶ月

ということであれば日本でのコストを3分の1に減らせます。

というわけで、色々な選択肢をトライ&検証しながら

一度だけの人生を目一杯楽しんでいきましょう★