こんにちは、【海外銀行口座で金利生活】のSHUN(@ kaigaikinri )です

去年から進めている

「海外の銀行口座の金利だけでベストシーズンを渡り歩く」

計画。

大切になってくるのは「銀行の信用度」です。

そこで私が銀行選びの際に目安にしているものをご紹介します。

スタンダード&プアーズ

投資をしている人は耳にしたこともあると思いますが

簡単に言うと金融機関や企業などの「格付け」をする期間です。

スタンダード&プアーズ(S&P)をネットで調べると

信用状態に関する意見及び投資情報を提供する、世界最大手の格付け機関

とあり、いくつかある格付機関のなかでも規模は大です。

では「格付け」とは何かというと

「発行体、債務者の信用力ランキング」のことです。

お客様のお金を預かって、運用しているのはなにも

証券会社だけではなく、

上場している企業は株主からの出資金を

銀行など金融機関は預金者からの預入金を

事業や融資などで運用しています。

逆に言えば、証券会社の投資信託であっても

企業に対する株であっても、銀行に対する預金であっても

お金を受け入れる側は「債務者」と見ることができ、

証券なり、株券なり、預金証書なりを発行する

企業や銀行は引き換えに利息という商品を提供する「発行体」と言えます。

お金を出資したり預金したりする私たちは「債権者」ですね。

その上でこの、「発行体・債務者」つまりお金を受け入れる企業や銀行の

格付けランキングをわかりやすく示してくれるのがこのS&Pです。

どんな格付けがあるか見てみましょう。

まずトリプルAと呼ばれる最高格付けを筆頭に

実に細かく分類され、またそれは定期的に審査され入れ替わります。

【Aランク】

AAA:債務を履行する能力は極めて高い。最上位の発行体格付け。

AA:債務を履行する能力は非常に高く、最上位の格付け(「AAA」)との差は小さい。

A:債務を履行する能力は高いが、上位2つの格付けに比べ、事業環境や経済状況の悪化からやや影響を受けやすい。

【Bランク】

BBB:債務を履行する能力は適切であるが、事業環境や経済状況の悪化によって債務履行能力が低下する可能性がより高い。

BB:より低い格付けの発行体ほど脆弱ではないが、事業環境、財務状況、または経済状況の悪化に対して大きな不確実性、脆弱性を有しており、状況によっては債務を期日通りに履行する能力が不十分となる可能性がある。

B:現時点では債務を履行する能力を有しているが、「BB」に格付けされた発行体よりも脆弱である。事業環境、財務状況、または経済状況が悪化した場合には債務を履行する能力や意思が損なわれ易い。

【Cランク】

CCC:債務者は現時点で脆弱であり、その債務の履行は、良好な事業環境、財務状況、および経済状況に依存している。

CC:債務者は現時点で非常に脆弱である。

プラス記号 (+) とマイナス記号 (-) :「AA」から「CCC」までの格付けには、プラス記号またはマイナス記号が付されることがあり、それぞれ、各カテゴリーの中での相対的な強さを表す。

【その他】

R:財務上の問題が理由で規制当局の監督下に置かれている債務者に付与される。規制当局の監督下にある間は、当局が特定の種類の債務について他の債務より支払いを優先させる権限を持つことがある。

SDおよびD:債務の少なくとも一部(格付けの有無を問わない)が予定期日に履行されなかったことを示す。

「D」は、債務者が全面的に債務不履行に陥り、全て、または実質的に全ての債務について期日に支払を行わないとスタンダード&プアーズが判断する場合に付与される。

「SD(Selective Default:選択的債務不履行)」は、債務者がある特定の債務または特定の種類の債務を選択して不履行としたものの、その他の債務については期日通りに支払いを継続するとスタンダード&プアーズが判断する場合に付与される。

N.R.:当該発行体が格付けされていないことを示す。

また補足として

「BB」、「B」、「CCC」、「CC」に格付けされた発行体は投機的要素が強いと見なされる。この中で「BB」は投機的要素が最も低く、「CC」は投機的要素が最も高いことを示す。これらの発行体は、ある程度の質と債権者保護の要素を備えている場合もあるが、その効果は、不確実性の大きさや事業環境悪化に対する脆弱さに打ち消されてしまう可能性がある。

「投機的要素が低い」というのは比較的安全度が高い、

「投機的要素が高い」というのは比較的安全度が低い、という意味です。

その上で、

実際にS&Pの画面を見てみましょう。

アメリカ版S&P

https://www.standardandpoors.com/en_US/web/guest/home

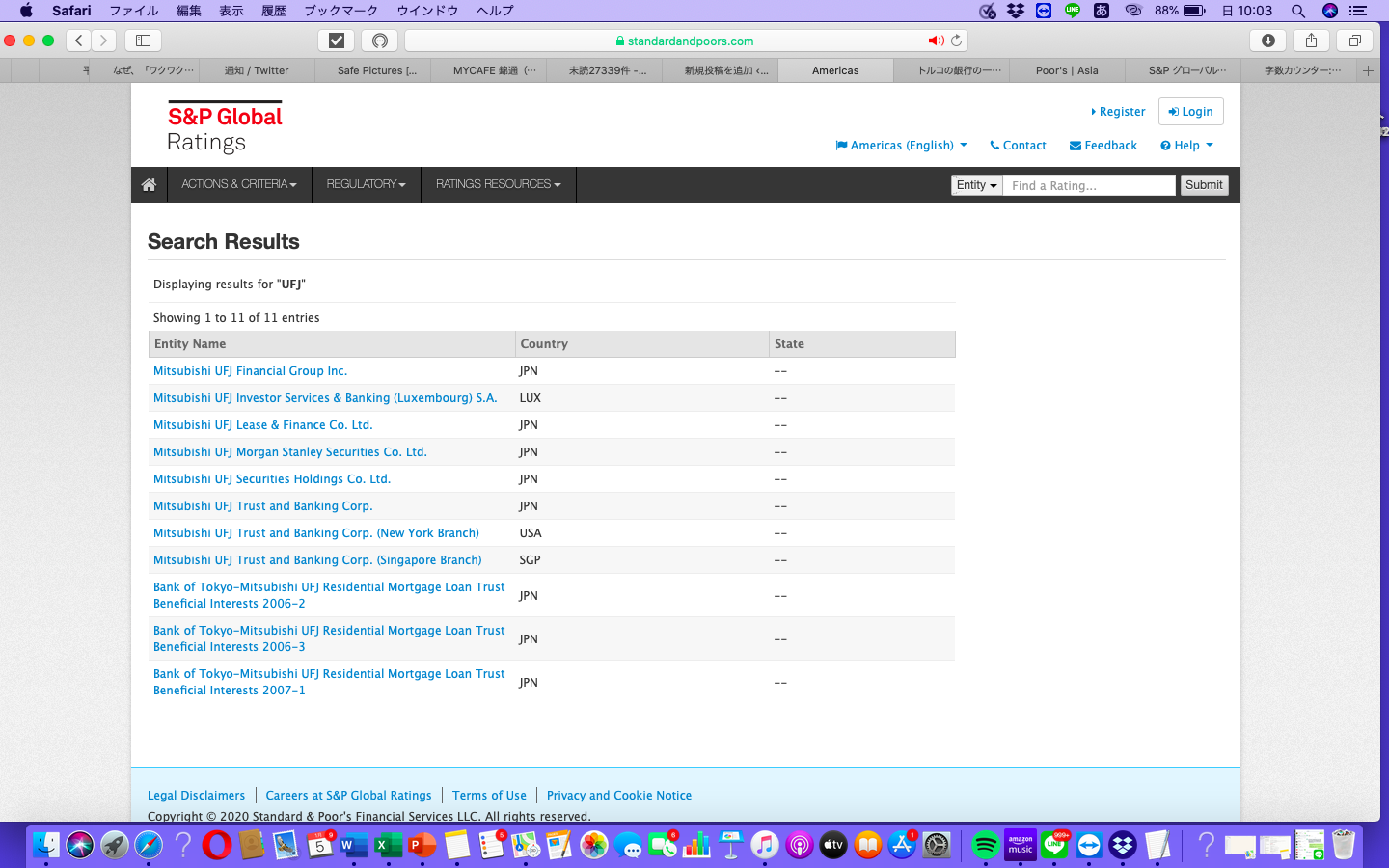

まず、左の検索ボックスに調べたい企業や金融機関の名称を入れます。

ここでは仮に「UFJ」と入れてみます。

はい、「Mitsubishi UFJ Financial Group Inc.」

など、いくつか候補が表示されました。

ここで右上を見てください。

「Register」(登録)とあります。

S&Pのサイトでは、格付け評価を見るためには

登録(無料)が必要で、登録ボタンがなぜかトップページに

見当たらないので一度検索してから登録してみてください。

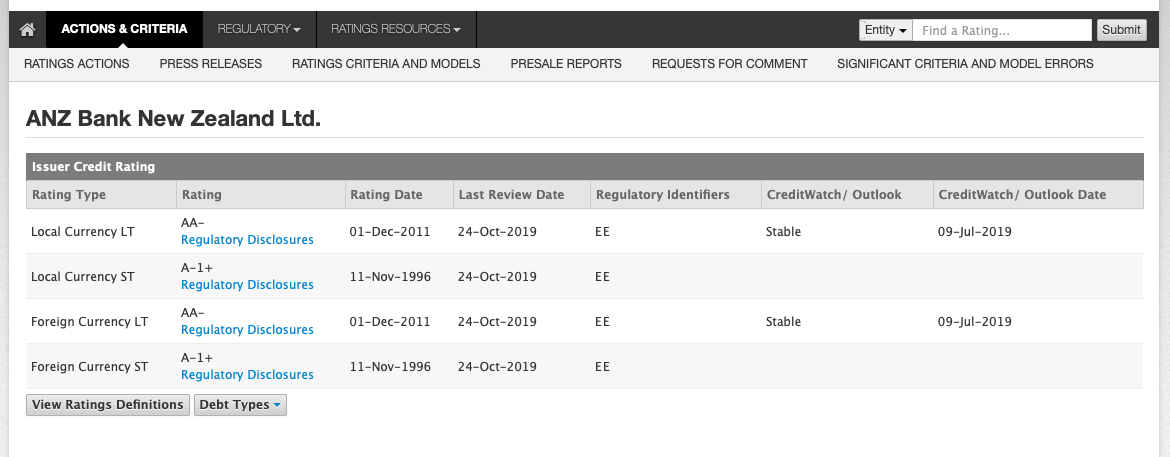

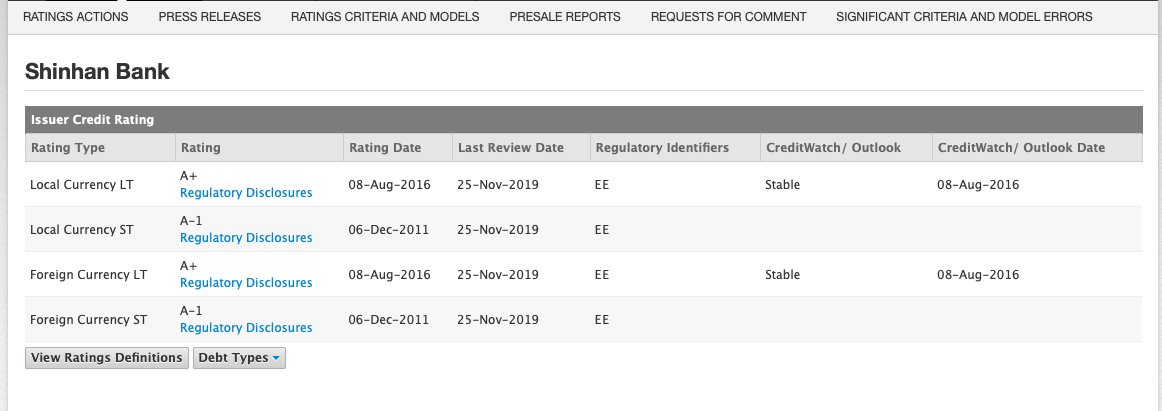

登録すると、このように格付けがアルファベットで表示されます。

やはりUFJは格付けが高いですね

安定のAです。

では海外の銀行に目を向けてみましょう。

アメリカを代表する「Bank of America」

バンカメと略す人もいます。

こちらも安定のA+

オセアニア大手の銀行、「ANZ」(エーネヌゼット)

こちらもAクラスです。

韓国系「SHINHAN BANK」(シンハン バンク)

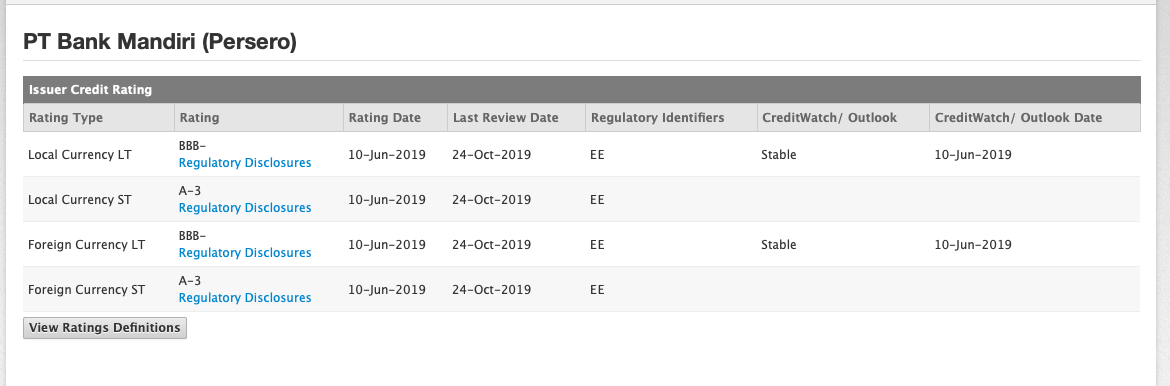

インドネシア系「Mandiri」(マンディリ バンク)

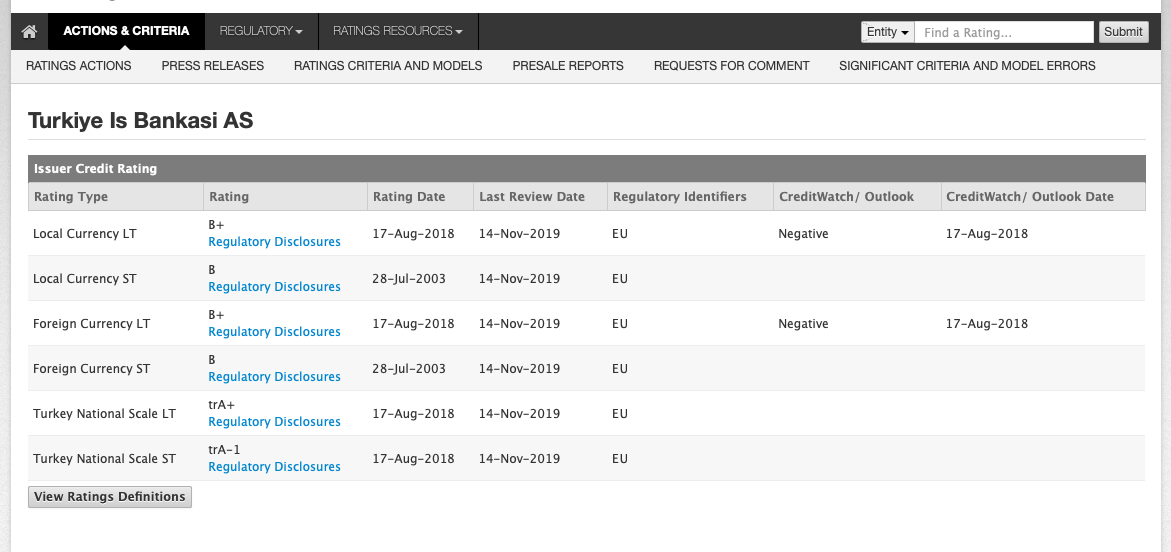

トルコ系「Is Bankasi」(イシュ バンク)

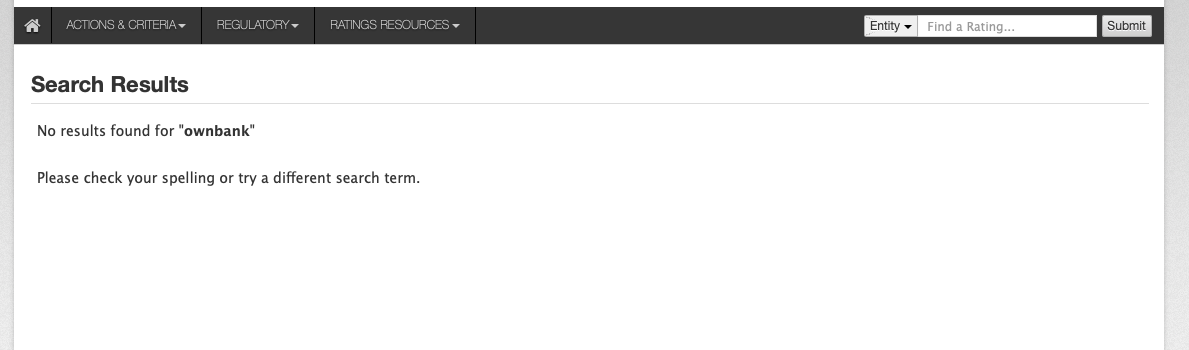

ちなみに昨日、書いたフィリピンのオウンバンクは

ランクが表示されません。

と言っても、ここで格付けされる時点でそこそこの規模の

企業や銀行であり、ランク付けされない会社も多くあるので

これだけでオウンバンクが信用できないと決めるのは早計です。

とは言え、やはり1つの目安になるのは間違いが無く、

2〜3のうち、どれにするか迷った時には参考にするといいでしょう。

カンボジアの米ドル建て金利6.5%のアクレダ銀行も

Bランクではありますが格付けの対象になっている

という点では評価できます。

さらに、過去の推移も見ることができ、

このアクレダ銀行の場合は2018年11月27日に

格付けがそれまでの「B」評価から「B+」評価に

若干、格上げされています。

この辺りも見通しが明るいと言えるでしょう。

何度も言いますが、投資も預金も自己責任です。

日本の銀行では各行、1,000万円までの預金はペイオフにより保護されます。

(と言ってもリーマンショック級の出来事が起これば、完全に保護されるとは

言い切れないと思っていますが)

また、フィリピンにも50万ペソ(100万円強)までの預金保護制度が

ありますが、国家が破綻したり、銀行のライセンスが取り下げられたりしたら

どうなるかわかりません。

それ以外の国にはそもそも預金保護制度(ペイオフ)がない国が圧倒的に多く、

その場合、銀行が破綻した場合には残念ながらお金が手元に戻ってくる可能性は

ほぼほぼ0です。

その上で、少しでもリターンが高く、少しでもリスク(不確定要素)が少ない

選択肢を選ぶのが重要で、そのためには

出来る限りの情報を集める

ことが必須です。

繰り返します。

去年から進めている

「海外の銀行口座の金利だけでベストシーズンを渡り歩く」

計画。

大切になってくるのは「銀行の信用度」です。

私が銀行選びの際に目安にしている

スタンダード&プアーズをご紹介しました。